实盘股票杠杆平台 通威隆基, 难兄难弟

8月行将结束,A股中报季也进入了收官时刻。但在8月29日收盘后,光伏板块两大龙头—通威股份(600438.SH)和隆基绿能(601012.SH),却并未如期公布半年财报,市场迎来的反而是几乎同步发出的中报披露延期公告,两家公司均选择在8月最后一个交易日“压哨”交卷。

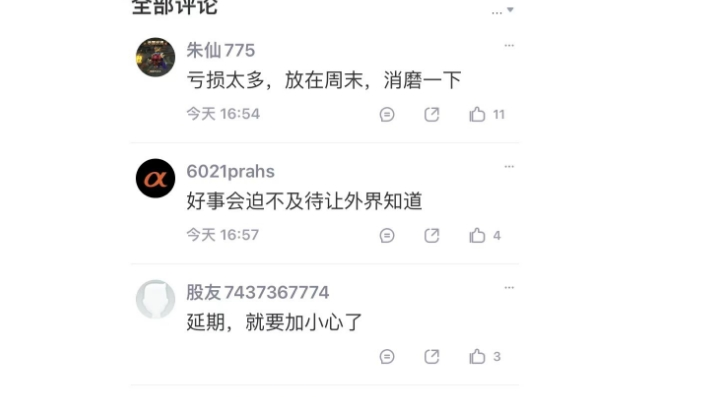

虽然两大龙头强调此举单纯是时间上的调整,公司经营正常,业绩情况也在此前预告范围内,不存在其他重大事项影响,尤其不存在《上海证券交易所股票上市规则》等相关法律、法规和规范性文件中所规定的应披露而未披露的事项。但此前净利大幅亏损的预告和今年持续走低的股价,还是引发了一些投资者的不满,部分讨论区留言颇为“刺耳”。

8月30日晚,通威股份和隆基绿能的半年报正式发布,从中也可看出,这两家站在全球光伏山顶上的明星企业,目前的日子并不好过。

失落营收之王,新晋亏损大户

从2019年年中至2023年年末,通威股份与隆基绿能无论季报、中报还是年报,都一直是光伏制造板块的“营收之王”。虽然随着市场行情不同,如硅料价格的起落等,两家公司在比较上互有胜负,如2020年、2021年,隆基绿能稳压通威股份一头,2022年、2023年通威股份又一直领先隆基绿能,但营收冠亚之位从未有他人染指。

不过,到了今年,多年稳固下来的格局有了变化。今年一季报,光伏制造板块的营收TOP5依高低次序排名是晶科能源(688223.SH)、通威股份、天合光能(688599.SH)、隆基绿能和晶澳科技(002459.SZ),多年王者掉至二、四名,通威股份营收同比下降41.13%,隆基绿能营收同比下降37.59%。

而根据最新公布的半年报,通威股份营收437.97亿元,同比下降40.87%,与一季度一样在光伏制造板块排名第二;隆基绿能上半年营收385.29亿元,同比下降40.41%,在光伏板块中排名第四。

更惨的,是盈利情况。根据半年报,通威股份上半年净亏损31.29亿元,业绩同比下降123.58%,环比下降197.78%;隆基绿能上半年净亏损31.29亿元52.34亿元,业绩同比下降157.13%,环比下降23.1%。这两大巨头,也是今年上半年光伏板块亏损最多的两家企业。

再来对比下今年年中与2019年年中的情况,那时正是通威股份和隆基绿能会首顶峰,开启4年多霸榜之旅的开始。2019年年中,通威股份营收161.2亿元,同比增长29.39%,归母净利润14.51亿元,同比增长58.01%,季度环比增长95.68%;隆基绿能营收141.1亿元,同比增长41.09%,归母净利润20.1亿元,同比增长53.76%,季度环比增长128.75%。

这五年中,两大巨头营收规模均实现大幅增长,但至今增速已降为负值,甚至还成了亏损大户。对于业绩大幅下滑的原因,通威股份在半年报中分析称,新能源产业的高速发展在近年吸引了大量社会新增投资,相关产能逐步释放,供给端快速集中增长导致市场竞争加剧,光伏主要产品价格自2023年下半年开始同比大幅下降,公司光伏经营规模扩大,但不足以覆盖产品价格大幅下降,营收出现下滑,盈利阶段性承压。隆基绿能则在半年报中表示,全球光伏主产业链供给端产能大幅增加,总体呈现量增价跌、盈利下滑的局面,国内阶段性供需错配形势持续加剧,主产业链价格进一步下行并跌破企业成本,行业内企业已出现经营困难的局面,面对产业深度调整期的剧烈波动,公司虽积极调整产销节奏,但受产业链价格持续大幅下降和存货减值计提影响业绩仍出现较大波动。值得注意的是,隆基绿能半年报披露的拟计提减值准备高达57.84亿元,其中除了存货计提跌价准备48.7亿元,还包括固定资产等长期资产计提减值准备8.59亿元,合同资产计提减值准备5544.89万元。

昔日霸榜双雄,今朝颇有些“难兄难弟”的感觉。这也体现在两家公司的股票市值上,2022年光伏股价“大退潮”后,隆基绿能虽然跌得很惨,但很长一段时间仍保持着“市值一哥”的位置,但今年3月,还是被阳光电源(300274.SZ)所超越,7月还一度跌破千亿关口,截至8月30日收盘,该公司总市值1046.53亿元,较年初下降了39.7%,较其2021年11月5423.78亿的市值巅峰,已缩水80.7%;通威股份到今年年初也还是为数不多的保持市值千亿以上的光伏企业,但4月下旬就已跌破千亿元,截至8月30日收盘,总市值855.83亿元,较年初也下降了24.1%。

想要出海搞钱,真的越来越难

如果对比来看,今年上半年在营收、净利上表现相对较好或超出预期的光伏企业,如晶科能源、天合光能、阿特斯(688472.SH)、阳光电源等,不考虑与其他主材环节属于另一赛道的逆变器和并非主业的下游电站发电业务外,贡献较多、较亮眼的主要是储能、N型和出海业务。据业内人士介绍,通威股份和隆基绿能直接介入储能业务较少,与其他公司有相关合作,但始终并非主业,从两家公司的战略规划来看,这个偏向与下游发电项目结合的业务,也并非战略重点所在。N型方面,两家公司各有布局,但起量和业绩贡献晚于晶科能源、天合光能等其他头部企业。

再看出海业务,其实一定程度上也成了今年光伏公司盈利方面的重要胜负手,但两家企业在该领域却都遇到了一些困难。

隆基绿能方面,虽然该公司一直是出海领域的先锋、强者,但这两年却频遭打击。这其中影响最大的就是美国市场和东南亚产能。美国市场方面,美国海关自2021年起就开始通过暂扣令(WRO)扣押中国出口的光伏组件,2022年的UFLPA等涉疆法案更增加了新的障碍,而隆基绿能近年来有大量产品在通关美国时被查扣,体量大于大部分同行,存货跌价的压力更大,其财报中需计提减值的额度也更高。虽然美国这一利润高地仍是光伏巨头们的必争之地,但对于隆基绿能来说,想在这片市场谋求收益,所需投入的额外成本越来越多、面临的风险也越来越大。在这方面,需要提及的是,隆基绿能在美国俄亥俄州的5GW光伏组件厂今年上半年已经投产,不过目前该厂的收益和享受补贴情况还不清楚,需要披露详细数据后才能得知其具体情况。

在东南亚产能方面,今年6月6日美国对东南亚四国(柬埔寨、马来西亚、泰国、越南)光伏产品的“反规避”关税豁免结束,而新一轮的“双反”调查和关税即将到来,以美国市场为主要出口流向的光伏中企东南亚产能受到整体性打击。隆基绿能在越南、马来西亚合计拥有4GW硅片产能、9GW电池产能和11GW组件产能,是在东南亚布局最深的光伏企业之一,美国关税豁免结束,也让隆基绿能这批产能受到了极大冲击。当时舆论盛传隆基绿能越南工厂全部关停,马来西亚工厂也将陆续停产或待命,而隆基绿能方面虽然有过“辟谣”,但实际也承认了这部分工厂“前途未卜”。就在此前的一次投资者交流中,隆基绿能总裁李振国也表示,公司过去两三年在美国业务、东南亚产能上的损失高达百亿元,而今年东南亚产能调整造成的负面影响还没有开始显现,以后会从总体上更谨慎地去安排出海业务。

通威股份方面,其依靠硅料主业起家,而这一环节本就是光伏四大主材中出海业务较少的一块。在近年来布局了电池、组件一体化产能后,虽然通威股份到2023年有过连续七年霸榜全球光伏电池出货榜榜首的成绩,海内外销售能力不可谓不强,但却一直没有海外产能,而这对于当下已从“中国造,全球卖”跨入“全球造,全球卖”出海新时代的光伏赛道来说,就会受到很大限制。今年上半年,通威股份提高电池自用率的战略选择叠加行业格局的变化,让其丢掉了半年电池出货榜榜首位,而将电池厂“另辟蹊径”地建在老挝、在出海渠道上更为畅通的中润光能“逆袭”夺冠。在电池、组件方面野心越来越大的通威股份,面对海外产能掣肘的情况,在此次半年报中也强调,将加快探索海外产能布局可行性,拓展海外组件客户渠道。而实际上,就在8月份,通威股份已经公告了拟以不超过50亿的价格并购电池出货榜TOP5、在海外拥有产能和销售渠道的润阳股份来快速壮大自身实力。不过,当今之际,出海的难度有目共睹,通威股份这招棋的效果,仍需观察,该公司在此前的并购公告中也表示,预计相关交易不会对公司2024年度经营情况产生重大影响。

都说穿越周期,如何再次雄起?

对于家大业大的光伏龙头来说,在行业周期之下,业绩虽然波动较大,但似乎仍未伤到元气。不过,如果情况持续恶化,那么出血点越来越大,导致公司受到更大损伤也绝非无稽之谈。而在新能源、光伏这个拼速度的赛道,在下一个周期前没能做好准备,就很可能就输了先手,再难复往日王者光辉。

对于如何穿越周期,通威股份半年报中称,行业开始逐步进入出清阶段,面对充满挑战的市场环境,公司继续保持产线高效稳定运行,加快产能结构调整,推动先进产能快速释放。此外,该公司还强调自身是“光伏行业一体化程度最完整的企业之一”,并列举了一系列近期逆势在各环节扩产、改造、加码研发的举措。此外,虽然此次半年报并未涉及润阳收购案,但业内也普遍认为,这宗光伏历史上数一数二的大并购,也是通威股份面临行业“大洗牌”的应对举措。

隆基绿能方面则表示,当前光伏行业仍处于深度调整期,企业之间的竞争日趋激烈。随着行业供需关系的逐步改善,行业集中度有望进一步提升。公司以科技创新为引领,坚定围绕BC技术平台深入布局,以领先的产品力、创新力和组织力,构建穿越行业底部周期的竞争优势。公司HPBC2.0产品将于2024年底进入规模上市,预计2025年底前公司BC产能将达到70GW,2026年底国内电池基地计划全部迁移至BC产品。

通威股份的逆势扩产、一体化,隆基绿能的BC技术实盘股票杠杆平台,看起来都有成为助力其穿越周期的法宝,但其中又似乎隐藏着不小的风险。从整个行业来看,两大巨头选择的道路,至少目前来看并非主流,这种“兵行险着”能带来何种回报,想必全行业都在拭目以待。